MA FINO A QUANDO?

Le variabili di ricchezza distribuita

Una fotografia ad oggi

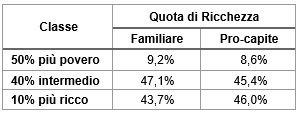

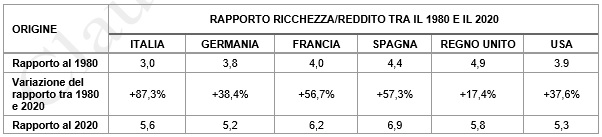

Per un’analisi per quote ci viene in soccorso Banca d’Italia che, nel marzo 2018, uscì con la sua ricerca sull’analisi della disuguaglianza in Italia[1]. I dati più significativi del 2014 sono:

Pensiamo che i numeri parlino da soli: quasi metà della ricchezza in Italia viene detenuta dal primo 10% di famiglie e circa altrettanto è in mano del 40% intermedio, lasciando al 50% più povero uno scarso 10% (che arriva a zero nell’ultimo decile). Questi dati non possono essere una sorpresa, vista la distribuzione dei redditi; se i flussi hanno una portata con differenze crescenti, gli stock non potranno che portare ad un’importante concentrazione di ricchezza in poche mani.

Un’analisi dinamica

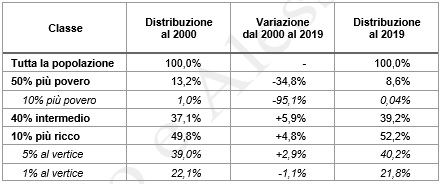

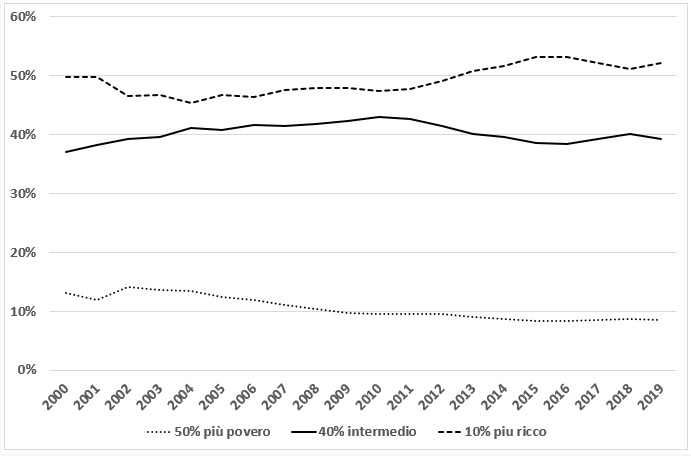

La tabella sintetizza quanto poi viene descritto graficamente nella figura: tutti i movimenti che sono avvenuti nel ventennio considerato continuano ad accentuare la concentrazione della ricchezza nelle mani dei pochi ricchi, a discapito della metà degli individui, la cui ricchezza è in continuo costante calo.

Nella realtà, come abbiamo visto, la ricchezza, nel primo ventennio del terzo millennio, è cresciuta di circa il 15%; per una corretta valutazione di quanto sia cambiata la concentrazione della ricchezza occorre valutare anche i movimenti dei gruppi alla luce del movimento generale di ricchezza.

I movimenti, in effetti, sembrano limitati (il 50% più povero perde un ulteriore 35% della propria già scarsa ricchezza media, il 40% intermedio la vede crescere del 6%, mentre il 10% più ricco ha un ulteriore incremento, arrivando a detenere il 52% del totale). Certo, i valori e le percentuali vanno contestualizzati, almeno in relazione alla concentrazione di reddito che, come abbiamo visto in precedenza, avvantaggia in modo decisivo le stesse classi di vertice. A ulteriore riprova della caratteristica dobbiamo ricordare che l’ultimo decile di reddito detiene un valore medio di 940 euro/anno e lo stesso ultimo decile detiene uno 0,04% di ricchezza in ulteriore profonda contrazione (-95%) rispetto a vent’anni prima. D’altro canto, il primo 1% della popolazione (e siamo parlando di 5 milioni di persone) perde sì l’1,1% in vent’anni, ma si deve “accontentare” del 21,8% della ricchezza totale.

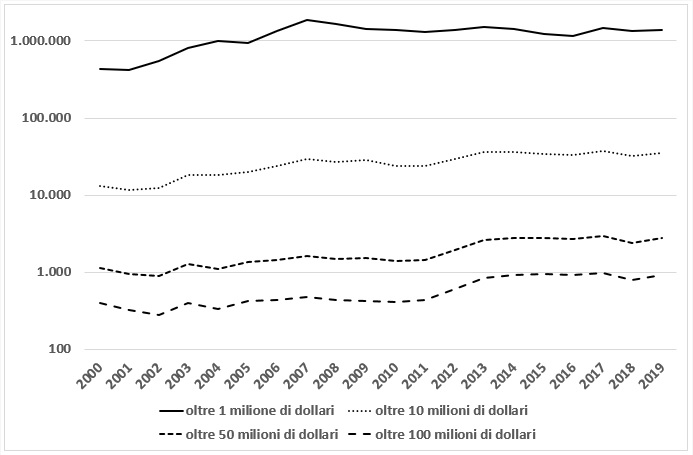

Se poi andiamo ad analizzare i titolari di ricchezza superiore ad 1 milione di dollari, possiamo vedere che essi siano cresciuti in modo sensibile dal 2000, passando da 429.577 individui a 1.373.156 del 2019 (+220%). Stesso trend, anche se con minore incidenza, anche per gli over 10 milioni (+174%), gli over 50 milioni (+147%) e gli over 100 milioni (+137%).

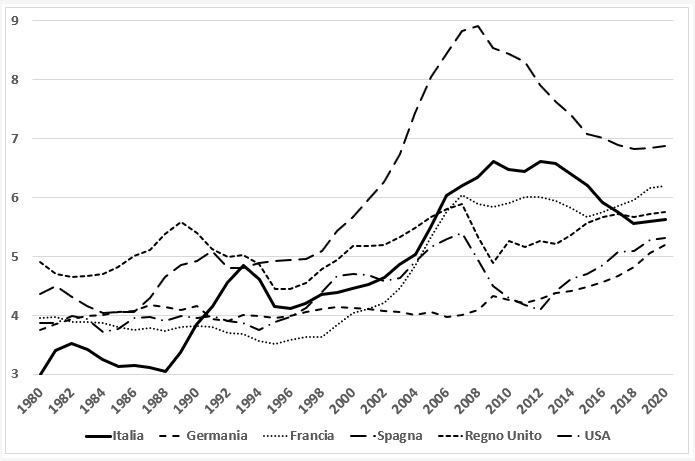

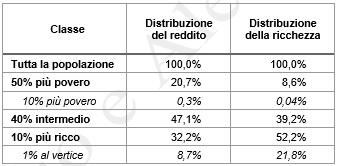

Per concludere questa lunga analisi dei “numeri” che inquadrano la distribuzione della ricchezza in Italia, vediamo l’andamento di due indici: il rapporto ricchezza/reddito e l’indice WID.world sulle disuguaglianze nel mondo.

La progressiva crescita del rapporto ricchezza/reddito, che si è verificata non solo in Italia, ma anche in tutti gli altri paesi, indica che il risparmio nazionale, la crescita economica e l’incremento dei beni patrimoniali stanno viaggiando ad una velocità maggiore rispetto al puro reddito, tali da determinare rapporti sempre ovunque crescenti. Nel nostro piccolo campione è stata l’Italia a esprimere una maggiore forza di crescita (+87% in 40 anni), recuperando un rapporto che, nel 1980, era abbastanza lontano dagli altri paesi. In quell’anno, infatti, la ricchezza totale valeva 3 volte il reddito nazionale, mentre 40 anni dopo il rapporto era salito a 5,6 volte. Stessa considerazione, sebbene con minore intensità, è possibile farsi anche per Francia e Spagna (+57%) e USA (+38%), mentre nel Regno Unito la velocità di crescita del rapporto è stata più contenuta, smussando gli eccessi presenti nel 1980. Discorso differente per la Germania in cui il rapporto ricchezza/reddito era ed è rimasto contenuto, almeno rispetto agli altri cinque paesi: da 3,8 volte del 1980 (che collocava la Germania appena prima dell’Italia) a 5,2 volte del 2020 (che la colloca in ultima posizione).

Possiamo notare che, come abbiamo già avuto modo di osservare in precedenza, siano Regno Unito, USA e Francia ad esprimere un maggior livello di disuguaglianza; Spagna e Germania esprimono, invece, valori più “sociali”. L’Italia si colloca in mezzo, ma con una evidente e marcata tendenza al peggioramento dell’equità sociale.

Cerchiamo di interpretare i dati

Per cominciare, possiamo asserire che, in generale, la concentrazione della ricchezza ai livelli massimi è assai aumentata nel corso degli ultimi quarant’anni e molto più rapidamente anche rispetto alla crescita dell’economia. La prima idea che possiamo farci è che, data la struttura di partenza e dati i flussi di reddito e la loro distribuzione e data anche la minore propensione ai consumi delle classi più agiate, l’accumulo di ricchezza sembra del tutto naturale nelle classi che presentano tutti i presupposti per averla.

Abbiamo visto in precedenza che, in Italia, al 2019 la ricchezza è “malamente” distribuita con una concentrazione decisamente maggiore rispetto alla concentrazione dei redditi

Gli scostamenti tra le due distribuzioni sono assai differenti già a colpo d’occhio: il 50% più povero riceve una quota di reddito pari al 20,7% del reddito nazionale, ma è proprietario solo del 8,6% della ricchezza nazionale, così come il 10% più ricco incassa un reddito pari al 32,2% del totale, ma è titolare del 52,2% della ricchezza; capirete bene che la ricchezza non può dipendere solo dal reddito più alto, ma riceve un beneficio importante anche dallo stock di ricchezza ereditata.

Diversi sono i motivi della concentrazione accentuata della ricchezza nelle classi alte della distribuzione nazionale: il risparmio e le eredità sono i due fattori classici, accanto ad esse dobbiamo includere anche le privatizzazioni (da pubblico a privato e non certo verso le classi minori), la deregolamentazione finanziaria e l’innovazione, che incidono sulla redditività ottenuta dagli investimenti (certamente, e per esperienza diretta, un portafoglio d’investimento più consistente ottiene sempre e costantemente rendimenti maggiori di un portafoglio di dimensioni più contenute, per il solo fatto che il gestore tende a personalizzare la gestione dei portafogli più importanti, mentre tende a gestire “in monte” i portafogli più piccoli), senza dimenticare la diversa fiscalità esistente tra redditi da lavoro e redditi da capitale (non dimentichiamo che, in Italia, le rendite finanziarie subiscono un’imposta del 26% – che si riduce al 12,50% se provengono dai titoli di stato e da emittenti sovrannazionali), sugli affitti viene applicata un’imposta del 10% sul canone concordato e 21% sul canone libero, mentre il reddito da lavoro è assoggettato all’Irpef secondo gli scaglioni ben chiari a tutti.